マイホームや車の購入、子どもの教育資金など、人生における大きな出費があるときは銀行でお金を借りることを考える人も多いでしょう。

銀行は上記のような目的別ローンとは別に、少額から借り入れできるカードローンを提供しているところも多いです。

この記事では銀行カードローンならではの特徴やメリット、どんな人に向いているかなどを詳しく紹介してきます。

目次

銀行でお金を借りることのメリットは3つ

銀行でお金を借りることの主なメリットは3つ。

金利が低い

銀行カードローンの金利はクレジットカード会社のカードローンや消費者金融と比較して、金利が低めに設定されていることが多いです。

| 金利相場 | |

|---|---|

| 銀行カードローン | 3.5~14% |

| 消費者金融 | 3%~18% |

| クレジットカード | 2%~18% |

※当サイト調べ

銀行カードローンは上限金利が低く、消費者金融と比較しても無駄なくお金を借りられます。

たった0.5~1%の違いだったとしても、完済までに長い期間かかると利息分だけで大きく差が出ます。

1年かけて10万円を返済した場合の利息

金利14.0%の場合:14,000円

金利18.0%の場合:18,000円

金利がたった4.0%違うだけで、1年で支払う金額の差は4,000円にも。

金利は金融機関がお金を貸す際に加算する手数料のこと。

お金を借りるときはできる限り低い金利を選ぶと無駄な利息を支払わずに済みます。

ローンを借りる目的に合わせ利用できる

銀行カードローンには「車の購入」や「住宅の購入」など、利用する目的に合わせたいろいろな商品があります。

これらはクレジットカードや消費者金融といった使い道が自由なローンに比べて、限度額が多くあり、金利も低めに設定されてるのがメリットです。

>>銀行カードローンの種類を詳しくみる

周りからお金を借りているとばれにくい

お金を借りていることをなるべく周りにバレたくない人は、銀行カードローンの利用がおすすめです。

消費者金融を利用しているところを会社の人や家族に見られると「お金に困っている」などと思われ、困る思いをする人もいるでしょう。

銀行カードローンは銀行ATMで借り入れが完結し、自宅に郵送物が届いたとしても銀行名が書いてある封筒で送られてくるので怪しまれにくいです。

銀行からお金を借りる方法は大きく分けて7種類

銀行カードローンの特徴は利用目的に合わせた複数のローン商品が用意されていること。

商品概要の詳細は各銀行によって異なりますが、代表的な7種類のローンを解説していきます。

フリーローン

フリーローンは使途が決められておらず自由に使えるローンです。

旅行費や高額な買い物などに利用できますが、ギャンブルには使えません。

マイカーローンや住宅ローンのように担保がないため、限度額の設定は低めになっています。

10万円から借り入れできる銀行もあるので、一時的な借り入れや少額のお金を借りたい人におすすめです。

カードローン

フリーローンと同様にカードローンも基本的に自由に使えるローンです。

審査の通過後にローンカードが発行され、最寄りの銀行やコンビニATMから気軽にお金を借りられます。

銀行のカードローンの方が消費者金融よりも上限金利が低くなっています。

| 金利相場 | |

|---|---|

| 銀行カードローン | 3.5~14% |

| 消費者金融 | 3%~18% |

(※当サイト調べ)

カードローンならいつでも追加で借入可能なので、買い物や生活費に使うお金を借りたい方におすすめです。

カードローンと銀行フリーローンの違いは?

カードローンとフリーローンはどちらも自由に使えて、似たような特徴があります。

この2つのローンの違いがこちら。

- 金利

- 追加融資にかかるスピード

カードローンに比べ金利は低金利なのはフリーローンの方です。

フリーローンの方が同じ金額を借りるなら返済の負担が減ります。

しかし融資の追加が必要な際は>スムーズに追加のお金を借りられるメリットはカードローンの方があります。

一度審査に通ればカードローンはいつでも追加で融資を受けられますが、融資のたびにフリーローンでは審査が行われるため、借り入れまでに時間がかかります。

- フリーローン:事故や旅行費用や病気で必要になった医療費など、使う金額とタイミングがあらかじめ決まっている場合

- カードローン:毎月の娯楽費や生活費を借りられるようにしておきたい場合

上記のように目的に応じ借り入れを行うのがおすすめです。

住宅ローン

その名の通り住宅ローンは、マイホームを購入するためにあるローンです。

借りれる金額は、勤続年数・年齢や収入などで決まります。

住宅ローンには「変動金利型」と「固定金利型」の2種類があり、それぞれにデメリット・メリットがあります。

変動金利型の方が利用者が多く人気で、住宅金融支援機構の調査を実際に見ても、変動型で60%以上の人が契約しています。

マイカーローン

車やバイクの購入に使える商品がマイカーローンです。

住宅ローンと並んでマイカーローンは、銀行カードローンの中でも利用者が多いです。

新車の他にバイクや中古車の購入だけではなく、バイクや中古車の購入、カーナビやETCの設置なども対象となります。

マイカーローンには、中古車販売店や自動車ディーラーが提供しているものもありますが、銀行のマイカーローンの方が安上がりで低金利です。

教育ローン

子供の進学や入学などの教育費用に使えるのが教育ローンです。

教育に関するいろいろな用途で利用できます。

- 入学金

- 授業料

- 教科書代

- 制服代

- バス、電車の通学定期券代

- 部活動関連費

- 修学旅行にかかる費用

- 留学費用

合格・進学前から融資を受けられるので前もって準備できます。

パイロット養成・医学部などに進学する場合は、銀行から返済期間や限度額を優遇してもらえることも。

たとえば三菱UFJ銀行の進学専用プランでは、通常の最大2倍にまで限度額が上がります。

通常の限度額:30万円以上500万円以内

医歯薬系学部・研究科・航空パイロット養成の限度額:30万円以上1000万円以内

(参照元:教育ローン-三菱UFJ銀行)

初年度だけで医学部などの6年制大学は300~500万以上の学費がかかるので、お金を限度額に余裕を持って借りられるのは嬉しいです。

学校に支払うお金が教育ローンは対象です。

学習塾や習い事の費用には使えないので注意しましょう。

ブライダルローン

結婚資金に利用できるローンがブライダルローンです。

低金利で平均300万以上かかる結婚式の費用を借り入れできます。

結婚式にかかる費用だけでなく、結婚指輪や新婚旅行費の購入費などにも使えるのが魅力です。

事業者ローン

事業者ローン(ビジネスローン)は、個人事業主や中小企業の経営者を対象としたローンです。

事業の運転資金や開業資金など、事業におけるあらゆる資金に利用できます。

信販会社などが提供しているローンも事業者ローンにはありますが、低金利で銀行カードローンのほうが融資を受けられます。

銀行カードローンの中にはスルガ銀行のカメラや楽器の購入費用に使えるローンや、大垣共立銀行の離婚関連専用ローンなど、変わったものが用意されていることも。

ユニークなものが、いつも利用している銀行のローン商品をチェックしてみると見つかるかもしれませんね!

銀行でお金を借りる際の金利の一例まとめ

利用するローン商品によって適用される金利は異なります。

「りそな銀行」の金利を一例としてまとめました。

| 金利 | |

|---|---|

| 住宅ローン | 0.4~0.9% |

| マイカーローン | 4.5% |

| 教育ローン | 4.5% |

| リフォームローン | 3.9% |

| フリーローン | 6~14% |

| カードローン | 3.5~13.5% |

(※2021年11月時点)

マイカーローンや住宅ローンなど借入額が高額で、明確な利用目的があるローンほど低金利な傾向です。

カードローンやフリーローンは借りたお金を自由に使える代わりに、金利が比較的高めに設定されています。

また銀行の住宅ローン商品を利用していると、同じ銀行で他のローンを組んだ際に優遇金利が適用になることも。

マイカーローン:4.5%→1.9%

教育ローン:4.5%→3%

リフォームローン:3.9%→2.0%

(2020年3月時点)

普段から預金やローンなどで利用している銀行は、お金も借りやすく審査に通りやすい傾向にあります。

金利をできるだけ抑える方法

- ローンは自分の利用目的にあったものを選ぶ

- 複数のローンを組む際は同じ銀行を利用する

個人が銀行でお金を借りるための条件は?

お金を銀行で借りるためには、各銀行の申込条件を満たしている必要があります。

銀行によって条件は細かく異なりますが、一般的なものはこちらです。

- 年齢は満20歳以上65歳未満で、日本国内に居住しているか。

- 毎月安定した収入が本人(もしくは配偶者)にあるか。

- 銀行指定の保証会社からの保証を受けられるか。

銀行からお金を借りられるのは20歳から

銀行カードローンの審査を受けるためには成人年齢に達している必要があります。

責任能力が未成年では低く、 民法第5条でも「未成年者が後見人や親権者の同意を得ずに結んだ契約は取り消しが可能」とされています。

つまり本人の意思でお金を借りて使い込んだとしても、未成年なら返済できないときはローン契約を取り消せるのです。

お金を貸すリスクが高いため銀行側としては、未成年の人に対してローンを組ませません。

ローン契約は現在は20歳以上から可能ですが、改正民法の可決により成人年齢が2022年4月以降は引き下げられます。

そのため18歳から事実上はローンを組めるようになります。

例えば、携帯電話を契約する、一人暮らしの部屋を借りる、クレジットカードをつくる、高額な商品を購入したときにローンを組むといったとき、未成年の場合は親の同意が必要です。しかし、成年に達すると、親の同意がなくても、こうした契約が自分一人でできるようになります。

(引用元:18歳から“大人”に!成年年齢引き下げで変わること、変わらないこと。 | 政府広報オンライン)

学生でも銀行からお金を借りられる?

学生でも銀行カードーンでお金を借りるのは可能です。

ただし「本人に収入がある」かつ「年齢が20歳以上である」の条件を満たしていないと、審査の対象になりません。

そのため高校生が銀行でお金を借りるのは難しく、アルバイトなどで収入のある専門学生や大学生である必要があります。

さらに以下に該当する人も審査に通ることが厳しいです。

「クレジットカードで過去に延滞をしている」

「携帯電話の料金を延滞している」

借入時の審査では過去の延滞履歴と申し込み情報の照らし合わせがあります。

スマートフォンの分割料金支払いの延滞が原因で、自身の信用情報を傷つけている学生が多いです。

携帯電話の分割料金の支払いもローンを組んでいるのと同様なので、毎月の支払いを忘れないようにしましょう。

お金を借りるための銀行の審査からの流れを解説

ここからは実際に銀行でお金を借りるまでの流れに沿って、必要な審査や書類について解説します。

下記の3ステップが銀行でお金を借りるための流れとなっています。

- 必要書類の提出・申し込み

- 審査

- 契約

銀行からお金を借りるために必要な書類一覧

以下の書類を銀行でお金を借りるためには用意しなければいけません。

本人確認書類

- 運転免許証

- パスポート(旅券)

- マイナンバーカード(個人番号カード)

- 在留カード

- 障害者手帳などの各種福祉手帳

- 各種健康保険証

運転免許証やパスポートなど「顔写真付き」の書類のみ本人確認書類と認められます。

準備が顔写真のない健康保険証などしかできない場合は、公共料金の領収書(水道代、電気代など)や住民票のコピーが追加で必要となります。

提出できる主な収入証明書

- 源泉徴収票

- 確定申告書

- 給料明細

申し込み前に書類を用意することが面倒であれば、「仮審査」が可能な銀行を使いましょう。

仮審査を受ければ確認書類を提出する前に、ローンの借り入れが可能かどうかを審査してもらえます。

りそな銀行のローンはネットから勤務先や収入などの必要情報を入力するだけで仮審査を受けられます。

お金を銀行で借りるとき必要な「保証会社」って?

「保証会社と契約が可能で、保証を受けられるか」の記載が、多くの銀行カードローンの申込条件にあります。

契約者がお金を返済できなくなった際の保証会社の役割は、代わりに返済することです。

保証会社からの保証が受けられると、車や家などの担保となる資産や保証人がいない場合でも組めるようになります。

お金を銀行で借りるための審査基準

銀行のローン審査では次のような項目が基準となります。

- 個人情報について(職業、年齢、連絡先など)

- 収入について(勤務先、勤続年数、年収など)

- 信用情報について(クレジットカード、過去のローンなどの返済履歴)

- 他社での借入金額

銀行審査に通りやすいのはどんな方?

申込者の「雇用形態」が個人情報の審査において重要視される。

中でも会社勤めの正社員が銀行カードローンの審査に通りやすいです。

たとえ同じ年収でも契約社員や派遣社員に比べると、正社員の方が継続的に収入が見込めるため審査に通る可能性は高いです。

ただし正社員でも必ず審査に通るわけではありません。

1ヶ月前に転職したばかりで勤続年数が少ない場合や、何回も転職していて職が安定しない人は審査落ちする可能性が高いです。

一方フリーランスや自営業の人は審査基準が非常に厳しくなります。

ローンを組むためには、日頃からクレジットカードの支払いに延滞がないようにしたり、一定の収入があると証明したりして信用を高めておく必要があります。

銀行のローンの審査でみられる信用情報って?

信用情報とは、クレジットカード利用やローンの返済などの履歴情報が記録されたものです。

信用情報は会社や銀行ごとに記録しているわけではなく、指定信用情報機関と呼ばれる機関が管理をしています。

過去にクレジットカードで支払いの延滞や他社のローンの延滞を繰り返していると、信用情報に履歴が残り審査に影響がでます。

契約違反による強制解約を受けていたり、2~3ヶ月に渡る長期の延滞をしていると「金融事故」を起こしたとカウントされて、審査に通ることは非常に厳しくなります。

信用情報が不安な方は、自分の信用情報を事前に確認可能です。

CICはインターネットからの申し込みだけで手数料に1,000円かかりますが、速やかにに信用情報を開示してもらえます。

信用度は過去にローンでお金を借り入れして返済した履歴があれば、高くなります。

一度もお金を借りずに生活していた人よりも、何回か返済実績のある人の方が審査では有利になりやすいです。

お金を銀行から借りるまでの流れ

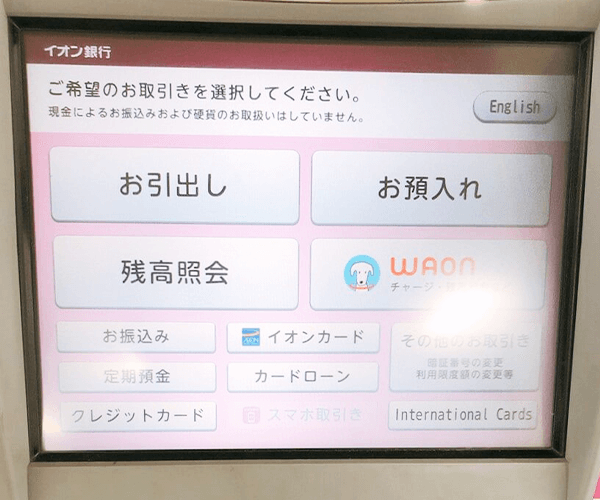

審査に通り契約が完了すれば、融資が受けられるようになります。

銀行の借り入れ方法は大きく分けて2つある。

- 口座を指定して借りる

- コンビニや銀行のATMで現金を引き出す

マイカーローンや住宅ローンの場合は、金銭消費貸借契約書などの書類を元にローン契約が最初に結ばれます。

最初に銀行からその金額を借り入れ、決まった額が毎月口座から引き落とされて返済を行う仕組みです。

一方、銀行カードローンの場合はコンビニや銀行のATMを利用してその場で現金を引き出せます。

ローン専用のカードが、銀行カードローンの審査に通ると発行され、現金を通常のキャッシュカードを利用した引き出しと同じように引き出せる仕組みです。

銀行でお金を借りられない人の対処法と借りられる人の特徴

銀行からお金を借りやすい人の3つの特徴。

- 正社員として会社で働いている

- 過去にクレジットカードやローンの支払いを延滞していない

- 普段から借入先の銀行を利用している

重要になるのは「信用があるか」と「安定した収入があるか」という点です。

過去に延滞を繰り返して信用情報に傷をつけている人や、無職で収入がない人は銀行からお金を借り入れることは厳しいでしょう。

上記のような人は国の貸付制度や担保を利用すればお金を借りられます。

ローン以外に貸付制度でも銀行ではお金を借りられる

個人が利用すできるローン以外にも、銀行にはお金を借りる方法があります。

経営者は特に自社にあった貸付制度を選び、円滑な取引を銀行と進められるようにするのが大切です。

証書貸付

証書貸付は契約証書に基づき、いつまでに返済し、どのくらいの金利かを決めてお金を借りる制度。

一般的なマイカーローンや住宅ローンはこの証書貸付にあたります。

手形貸付

手形貸付は銀行に約束手形を差し出してお金を借りる方法。

1年以内の短期の借り入れに向いており、事業者が「商品を仕入れて販売するまで」や「売上金が入金されるまで」などの資金のために、一時的に利用します。

手形割引

手形割引は銀行に期日前の手形を買い取ってもらい資金を受け取る方法。

中小企業の資金調達に利用されるのが多いです。

当座貸越

当座貸越とは普通預金の残高が不足した際に、同じ口座内の定期預金を担保にして自動で不足額を借り入れできるサービスです。

便利な制度で自由度が高いですがその分審査が厳しく、資金が十分にある企業でなければ利用できません。

お金を銀行で借りるデメリットは即日に対応していないこと

お金を銀行で借りる最大のデメリットは「即日融資に対応していない」ことです。

審査に銀行カードローンは時間がかかるため、借り入れるまでに申し込みから約1週間程度かかります。

元々利用する銀行の口座を持っていると、借り入れまでにかかる時間が短縮されますが、それでも最短で2日はかかります。

お金を緊急で借りたい際には、その日のうちに借り入れることができる消費者金融のほうが向いているでしょう。

また審査が消費者金融に比べて厳しいので、申込者本人の状況によってはお金を審査落ちして借りられないこともあります。

銀行と消費者金融のどちらで借りるのがおすすめ?

銀行カードローンと消費者金融のどちらが優れているのか、金利や利用限度額などの項目ごとに比較した結果がこちら。

| 銀行カードローン | 消費者金融 | |

|---|---|---|

| 金利 | ◯ | × |

| 審査難易度 | × | ◯ |

| 即日融資 | × | ◯ |

銀行カードローンは審査の難易度が高く審査に時間がかかりますが、消費者金融と比べて低金利で利用できます。

銀行カードローンがおすすめなのは次のような人です。

「金利を少しでも低いところで借りて利息の支払いを減らしたい!」

「マイホームの購入資金や事業の立ち上げ資金など、お金を借りる理由が明確になっている」

対して消費者金融の金利は高く、利用限度額は銀行カードローンと比べて低いですが、申し込んだその日のうちにお金を借りれます。

どうしても今日お金が必要な人は消費者金融を利用しましょう。

銀行カードローンの方が適用される上限金利が低いため返済の総額を抑えられます。

融資まで急ぎでない人は先に銀行カードローンに申し込んで、審査に落ちたら消費者金融に申し込むのがおすすめです。

銀行カードローンが消費者金融よりも低金利な理由は?

銀行カードローンの商品には担保ありのローンが多くあります。

返済が滞った場合に担保にしている家や車などの資産を回収できるため、低金利でお金を貸すことができます。

銀行カードローンの中でも担保がないフリーローンやカードローンには、金利が高めに設定されているデメリットも。

消費者金融は無担保かつ保証人なしで融資を受けられますが、その分貸し倒れのリスクも高いことから金利を高く設定しています。

「おまとめローン」の利用で借入先をまとめてお得に

複数のカードローンやキャッシングで借り入れしている人は「おまとめローン」の利用を検討しましょう。

返済額を減らせる可能性が高いです。

おまとめローンとは金融機関からの複数の借り入れを、最も金利の低い金融機関の借り入れ一本にまとめる商品です。

最も金利が低い金融機関に支払いを一本化すれば返済の負担を軽減できます。

※各金融機関の金利や借入金額によっては、おまとめローンで一本化しても金利が低くならない場合があります。

新型コロナウイルスの影響で銀行からの借り入れを検討したい

新型コロナウイルスの影響を受けて銀行での融資を検討している人に向けて、各銀行の対応と利用できる可能性のある貸付をまとめました。

各銀行の特別融資を利用する

メガバンクのコロナウイルスによる対応を以下にまとめました。

| 銀行名 | 対応 |

|---|---|

| 三菱UFJ銀行 | インターネットや電話での事業資金に関する相談窓口を設置 |

| 三井住友銀行 | ・10万円までを無利息で借りられる「応援融資」を設置 ・年利3%が引き下がる「特別金利フリーローン」の設置 ・収入証明書類を提出する期間を「2ヶ月以内」から「6ヶ月以内」に緩和 ・個人事業主向け「自営者カードローン」の契約手続きに必要となる書類の簡素化 |

| りそな銀行 | 電話やメールによる相談窓口の設置 |

| みずほ銀行 | 電話やメールによる相談窓口の設置 |

各銀行で新型コロナウイルスに関する相談窓口が設置されていることがわかりました。

金利や契約条件を緩和した特別貸付の利用ができる銀行もあるため利用してみましょう。

事業者は信用保証協会が提供する「新型コロナウイルス感染症対策緊急小口つなぎ資金」が利用可能

中小企業や小規模事業者で資金繰りのためにお金が必要な人は、銀行を窓口としている信用保証協会が提供する「新型コロナウイルス感染症対策緊急小口つなぎ資金」の利用が可能です。

「国の雇用助成金に申請したけど入金までに時間がかかる…」といったケースにも適用できます。

条件や限度額などの特徴は以下のとおりです。

対象者 (1)新型コロナウイルス感染症の影響を直接的に又は間接的に受け、

直近1か月の売上高又は売上高総利益額(以下、売上高等)が、

前年同月又は2年前同月の売上高等に比べて減少している中小企業者

(2)セーフティネット保証4号、5号、又は危機関連保証の認定を取得した中小企業者限度額 運転資金500万円 利率 1.1%

今回は例として愛知県を挙げましたが、自治体によって限度額や条件は異なります。

自宅近くの信用保証協会の公式サイトからチェックしてみましょう。

お近くの信用保証協会|一般社団法人 全国信用保証協会連合会